Een medewerker kan reiskostenvergoeding berekenen op het moment dat dit is afgestemd met de werkgever. De hoogte van de reiskostenvergoeding wordt bepaald door de werkgever zelf. Echter zijn er door de belastingdienst regels opgesteld die betrekking hebben op de belastbaarheid van de reiskostenvergoeding.

Onder bepaalde voorwaarden is de reiskostenvergoeding onbelast. Dit houdt in dat de reiskostenvergoeding niet bij het loon wordt meegerekend. Hierdoor telt het berekenen van de reiskostenvergoeding niet mee in de loonbelasting of premies volks- en werknemersverzekeringen.

De vergoeding die onbelast wordt, is afhankelijk van de hoogte van de kilometervergoeding. Reiskostenvergoeding onder een bedrag van €0,23 per gereden kilometer is vrijgesteld van belasting. Het is voor een werkgever niet verboden om een hogere kilometervergoeding te geven die de fiscale grenzen te boven gaat. Bij het berekenen van de reiskostenvergoeding wordt het bedrag boven €0,23 per gereden kilometer belast. De uiteindelijke reiskostenvergoeding is afhankelijk van de hoogte van vergoeding per gereden kilometer, de afstand die afgelegd moet worden en voorwaarden die de werkgever heeft opgesteld voor het berekenen van de reiskostenvergoeding.

Let op: Vanaf 1 januari 2023 is de onbelaste vergoeding gestegen naar 23 cent per kilometer

Wanneer krijg je reiskostenvergoeding

Wanneer zakelijk wordt gereisd, is het mogelijk om een reiskostenvergoeding aan te vragen bij de werkgever. De werkgever heeft hierin zelf het recht te bepalen of een medewerker reiskostenvergoeding kan berekenen over de gereden kilometers. Er bestaat geen wettelijk recht op het krijgen van reiskostenvergoeding. Mocht er in de CAO of arbeidsovereenkomst staan dat een medewerker hier recht op heeft, dan kan de reiskostenvergoeding met het overeengekomen bedrag worden berekend.

In diverse gevallen kan de werkgever bepalen om de kilometervergoeding te laten gelden wanneer de medewerker verder dan 10 kilometer moet reizen naar het werk. De eerste 10 kilometers zijn in dit geval voor eigen rekening. Het recht op het berekenen van reiskostenvergoeding is niet afhankelijk van het soort vervoer waarmee een medewerker naar het werk komt. Of een medewerker lopend, op de fiets, met de auto of openbaar vervoer naar werk komt, staat los van het recht hebben op een reiskostenvergoeding.

Hoe reiskostenvergoeding berekenen

Hoe medewerkers reiskostenvergoeding kunnen berekenen is afhankelijk van de afgesproken kilometervergoeding en de afstand die gereden wordt. Hieronder is een voorbeeld gegeven hoe de reiskostenvergoeding eruit kan komen te zien.

Voorbeeld:

– Vergoeding per kilometer: 0,24 (0,23 is hiervan belastingvrij)

– Aantal kilometers van uw woning naar werk: 20 km

– Aantal dagen per week werkzaam: 214

0,23 x 20 = €4,60 x 2 (heen en terugreis) =€ 9,20 x 214 (dagen per jaar) = €1969,80 kilometervergoeding (per jaar onbelast) 0,01 x 20 = €0,20- x 2 (heen en terugreis) =€0,40- x 214 (dagen per jaar) = €85,60- kilometervergoeding (per jaar belast)

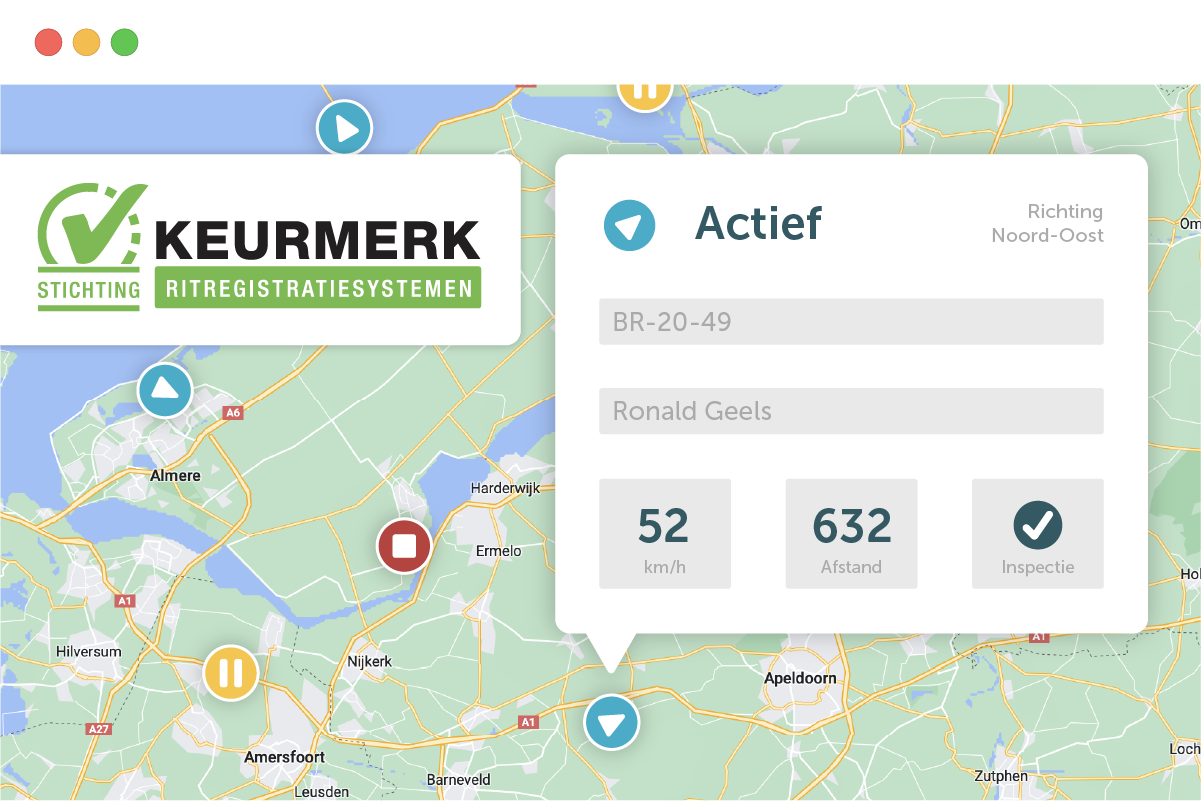

De ritten die gereden worden moeten volgens de belastingdienst geregistreerd worden. Dit kan handmatig, maar dit kan ook automatisch worden geregistreerd door middel van een black box. FleetGO heeft hiervoor een efficiënt rittenregistratiesysteem, waarbij het inzien van de ritten nog nooit zo eenvoudig is geweest. Op deze manier heeft zowel de werkgever als werknemer een kloppend en duidelijk overzicht van de gemaakte kilometers. Daarbij is deze registratie goedgekeurd door de belastingdienst.

Automatisch Rittenregistratie Bijhouden?

Met rittenregistratie van FleetGO heeft u altijd een geldig bewijsmiddel richten de fiscus. Zo voorkomt u hoge boetes en naheffingen.

Voorkom boetes en naheffingen!

- 100% Belastingproof!

- Ruim 8.000 tevreden klanten gingen u voor

- Maandelijks opzegbaar, u zit nergens aan vast

- Nieuwste generatie hardware

- Professionele installatie op locatie

- Keurmerk Ritregistratiesystemen

- 3 jaar garantie op locatie

- Inclusief gratis App (IOS & Android)

- Vanaf € 7,00 per maand!

Vaste reiskostenvergoeding berekenen

Het is mogelijk om als werkgever een vaste onbelaste reiskostenvergoeding te geven aan werknemers. Dit geldt als een medewerker een vaste arbeidsplaats heeft en tenminste 128 dagen op jaarbasis naar de werkplek reist. Om de vaste reiskostenvergoeding te berekenen wordt er van 260 werkdagen op jaarbasis uitgegaan. Hier worden 54 dagen vanaf getrokken voor vakantie, ziekte en verlof. Van de 260 dagen blijven hier dan 206 dagen van over. Dit wordt vervolgens vermenigvuldigd met de reisafstand per dag, waarbij dit bedrag als laatste wordt vermenigvuldigd met €0,19.

Het berekenen van de vaste reiskostenvergoeding kan gelden voor zowel fulltimers als parttimers. Voor werknemers die parttime in dienst zijn is aannemelijk dat minder dan 54 dagen voor vakantie, ziekte of verlof gelden.

Bij het berekenen van de vaste reiskostenvergoeding moet rekening gehouden worden met de kilometers die vanuit de belasting belast worden. Op het moment dat een werknemer een totale reisafstand heeft van 150 kilometer van en naar de werkplek, dan is nacalculatie aan de orde. Als bij de nacalculatie duidelijk wordt dat de vergoeding hoger is dan de werkelijke reiskosten, dan wordt het verschil bij het berekenen van de vaste reiskostenvergoeding belast. De nacalculatie vindt plaats aan het einde van het jaar of bij opzeggen van het contract.

Reiskostenvergoeding afstand berekenen

In het berekenen van de reiskostenvergoeding moet het vastgestelde bedrag per kilometer vermenigvuldigd worden met het totaal aantal kilometers. Hierbij wordt, afhankelijk van het vervoer, de gebruikelijke/snelste weg gerekend als reisafstand. Mocht de werknemer reizen met het openbaar vervoer, dan kunnen de afstanden die vastgesteld zijn door de NS mee worden genomen in het berekenen van de reiskostenvergoeding.

Een werkgever heeft het recht te bepalen vanaf welke afstand de reiskostenvergoeding in gaat. In diverse gevallen komt het voor dat een werknemer de reiskostenvergoeding mag berekenen vanaf 10 km. In overeenstemming met de werkgever wordt de afstand voor reiskostenvergoeding bepaald.

Mocht bovenstaande niet gelden, dan wordt de afstand voor het berekenen van de reiskostenvergoeding van het woonadres tot aan werkadres gerekend. Volgens de belastingdienst wordt hiervoor de afstand van de gebruikelijke weg gehanteerd.

Veelgestelde vragen

Bij zakelijk reizen is het mogelijk reiskostenvergoeding aan te vragen. Je hebt echter pas recht op reiskostenvergoeding als dit door de werkgever is vastgelegd in een CAO, arbeidsovereenkomst of bedrijfsregeling. Vanuit de belastingdienst is nergens vastgelegd dat een werknemer recht heeft op reiskostenvergoeding.

Reiskostenvergoeding is het bedrag per zakelijk gereden kilometer. De kosten die je als werknemer maakt om van huis naar werk te komen, worden door werkgever vergoed. In de meeste gevallen geldt de reiskostenvergoeding ook voor de afstand die afgelegd moet worden naar klantafspraken.

Een werknemer heeft geen recht op reiskostenvergoeding als de werkgever dit nergens heeft vastgelegd. Vanuit de wet en belastingdienst staat niet vermeld of een werknemer wel of geen recht heeft op reiskostenvergoeding. Een werkgever kan daarom bepalen of je geen recht hebt op reiskostenvergoeding.

Een normale reiskostenvergoeding zit momenteel rond de 39 cent per gereden kilometer. Tot €0,23 is onbelast, alles hierboven is belast. De werkgever bepaalt echter wat de reiskostenvergoeding zal zijn voor de gereden kilometers.

Als door de werkgever is vastgelegd dat de werknemer recht heeft op reiskostenvergoeding wordt dit bedrag door de werkgever betaald. Houd er bij het berekenen van de reiskostenvergoeding rekening mee dat boven de €0,23 per gereden kilometer belast is. Hierover wordt inkomstenbelasting berekend.

De maximale onbelaste reiskostenvergoeding is €0,23 per gereden kilometer. De reiskostenvergoeding boven de €0,23 wordt belast. De werkgever kan zelf bepalen wat de maximale reiskostenvergoeding is. Bij meer dan 150 gereden kilometers per dag is nacalculatie nodig.

In de wet staat nergens dat een werknemer recht heeft op reiskostenvergoeding. In geen enkel geval is de reiskostenvergoeding vanuit de werkgever dus verplicht. Het is aan de werkgever om te bepalen of een werknemer recht heeft op reiskostenvergoeding.

Vanuit de wet is niet bepaald of een werknemer recht heeft op reiskostenvergoeding. Als de werkgever bepaalt dat de werknemer recht heeft op een reiskostenvergoeding, dan is volgens de wet tot €0,23 per gereden kilometer onbelast. Volgens de wet betaalt de werknemer inkomstenbelasting als dit meer is dan €0,23.

Met de huidige benzineprijzen ligt volgens onderzoek de gemiddelde reiskostenvergoeding rond de 39 cent per gereden kilometer. De belastingdienst heeft bepaald dat tot €0,23 per gereden kilometer onbelast is. Is het bedrag hoger, dan wordt hier inkomstenbelasting over berekend.

Onbelaste reiskostenvergoeding is vrij van belasting. Onder een bedrag van €0,23 per gereden kilometer wordt geen belasting gerekend. Boven de €0,23 per gereden kilometer wordt door de belastingdienst inkomstenbelasting berekend.

De minimale reiskostenvergoeding wordt bepaald door de werkgever. In de meeste gevallen wordt alleen een maximum gerekend voor de reiskostenvergoeding. Dit moet afgestemd worden met de werkgever en vastgelegd worden in de CAO, arbeidsovereenkomst of bedrijfsregeling.

Bij een forfaitaire reiskostenvergoeding is door de werkgever een vast bedrag vastgelegd die per loonperiode wordt vergoed. In het geval van forfaitaire reiskostenvergoeding hoeft de werknemer geen reiskostendeclaratie in te dienen.

De werkgever betaalt de vastgelegde reiskostenvergoeding. Bij een forfaitaire reiskostenvergoeding wordt er vast bedrag over gemaakt. Is dit niet het geval dan kost het de werkgever de afgesproken reiskostenvergoeding vermenigvuldigd met de afstand die de werknemer zakelijk reist.